欢迎来到爱游戏app官网在线登录入口网站!专业生产:高频加热机,模块中频,高频炉,高频感应加热设备等,提供技术参数、工作原理、打样报价等服务。电话:13526576560微信、QQ同号

随着云南省晶硅光伏产业加快速度进行发展,市场对云南省工业硅产业关注度与日俱增,2022年12月工业硅期货上市以来,云南区域厂家热情参加、期现贸易商也乐衷于从云南区域大量采购,云南省工业硅价格变化、产业高质量发展成为市场关注焦点之一,在此我们从几个维度简单探讨一下2023年云南工业硅市场变化。

2023年开年以来,云南市场行情报价一路下跌,年初市场通氧553报价在18300元/吨,421报价18900元/吨,7月初现货价格创今年年内最低价格,通氧553报价13350元/吨左右,421报价14200元/吨,价格跌幅接近30%。进入到下半年之后,下游需求缓慢释放,多晶硅新增产能投产,西北大厂检修各方面因素叠加,市场行情报价开始缓慢抬升,加上进入四季度,云南区域进入枯水期,成本形成一定支撑,厂家低价惜售,市场行情报价在下半年表现相对稳健。全年来看,2023年云南区域通氧553均价在15251.88元/吨, 2023年云南区域421均价在16053.13元/吨,相较于2022年下降超20%(2022年通氧553均价在19524元/吨,421均价在20609.74元/吨),对比2022年以及2021年,云南市场行情报价重心下移,不单单是云南,乃至其他区域,随着期货对市场的调控,新增产能的增加,在没有特殊政策或者行业动态的情况下,工业硅价格很难再有极端的行情出现。

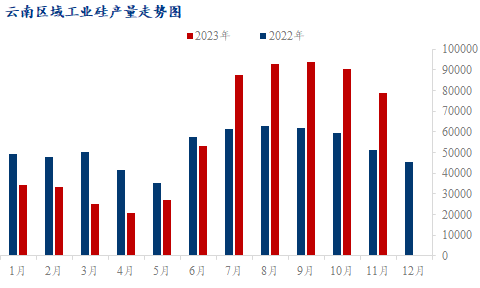

云南区域厂家生产有明显季节性特点,丰水期厂家积极生产,枯水期多数厂家选择停产检修,2023年来看也不例外。今年上半年工业硅价格长期处在下跌通道,加上电价长期处在高位,区域电力紧张,阶段性对厂家生产造成影响,厂家生产积极性不佳,1-6月云南区域工业硅产量19.37万吨,相较于去年同期减少8.79万吨,产量减少达到30%左右。进入7月之后,电费价格下调,期货盘面价格波动,不少厂家通过套保,大量的421现货流向交割库,云南区域的开工率快速上升,部分新增产能投入市场,7-11月云南区域厂家达到44.26万吨,相较于去年同期增量在10万吨左右,根据Mysteel调研来看,预计2023年全年云南区域工业硅产量将会在70万吨以上,相较于2022年增量超8万吨。

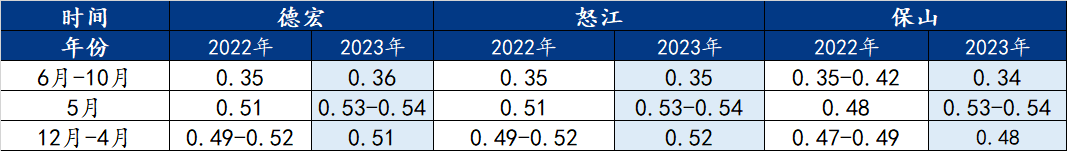

电费方面,2023年上半年云南区域用电成本相比来说较高,2023年上半年云南区域降水减少30%,故而在2023年上半年云南区域不时有电力紧张消息传出,加上云南区域电力除省内自用外,部分电力还需外送。云南省内上半年厂家用电电费价格一直维持在0.5元/度左右,下半年电费下调至0.35元/度左右。硅石方面,今年硅石价格相对来说还是比较稳定,硅石到厂价格基本维持在450-550元/吨左右。电极方面,今年电极价格会降低,碳素电极从16000元/吨的价格降至目前10000元/吨以内,石墨电极的价格从去年的3万左右,降至今年的2万以内,木炭以及木片的价格变革不是很大,石油焦价格跟2022年相比,降幅在40%左右,硅煤价格相较于2022年降幅也比较明显。

整体来看,云南区域今年工业硅的生产所带来的成本相较于2022年有所下滑,上半年厂家生产所带来的成本粗略估计在15700-16000元/吨左右,下半年厂家生产所带来的成本下滑至13000-14000元/吨之间,虽然成本相较于往年下降了,但利润空间缺大大缩小了,今年的年均价跟2022年相比降幅20%左右,总体利润缩水超50%。

云南省内基本以12500KVA小炉子为主,2023年计划投产的新增产能有限,主要为合盛昭通项目,以及云南龙陵永隆的两个项目,按照计划如期投产仅龙陵永隆项目的两台33000KVA矿热炉,云南合盛硅业有限公司昭通项目根据原本公示来看,计划拟开工时间:2022年5月,拟建成时间:2023年5月,2023年9月28日合盛硅业(603260)发布了重要的公告称公司于2023年9月28日召开业绩说明会中提到,云南合盛水电硅年产40万吨工业硅项目预计于2024年建设完工。后期云南区域工业硅新增项目主要还剩两个:云南合盛昭通项目2期80万吨工业硅项目,云南能投10万吨项目(通威项目尚未公示)。云南省内批复的工业硅新增产能有限,地方更倾向于产业链一体化项目,不少工业硅厂也在往下延申,部分公司开始配套建设磨粉厂以及中频炉。

有机硅方面,当前云南区域有机硅主要以云南能投项目为主,年产能20万吨,目前装置正常生产中能投当前生产所需工业硅基本由其旗下的永厂硅业提供,部分量需要外购,后续云南合盛硅业有限公司水电硅循环经济项目将会建设规模为年产80万吨有机硅单体,其所需工业硅基本由其配套80万吨工业硅提供,故而云南区域的工业硅省内主要以供给多晶硅以及铝合金厂为主,根据云南省前三季度经济数据发布多晶硅产量5.33万吨,折算下来消耗工业硅6.023万吨,仅占云南省工业硅产量的12%,铝合金方面,2023年1-11月全国再生铝锭473.32万吨,其中云南5.77万吨,占比1.22%,原铝系铝合金1-11月国内产量106.55万吨,其中云南产量48.17万吨,占比45.21%,铝棒1-11月国内产量1507.1万吨,云南产量97.6万吨,占比6.84%,铝合金及铝棒折算工业硅消耗量4.68万吨,总的来看1-11月云南省省内,有机硅、多晶硅、铝合金共计消耗工业硅量在20万吨以内,占云南省工业硅产量仅30%左右,故而云南省内工业硅产量基本以外销为主,主要辐射华南,华东等地以及出口市场。

整体来看,2023年云南区域工业硅价格趋势基本与其他区域一致,但受水电影响多数厂基本处于半年开工半年休息状态,生产相对来说比较稳定的厂家主要是在保山区域,根据今年的情况去看,随工业硅下游的布局,云南区域绿硅产业链逐步完善,云南省内磨粉厂新建,厂家配套也将会更加完善。

价格方面,2023年价格趋势相对平缓,随着下游厂家工业硅配套逐步完善,北方产能继续上升的背景下,工业硅价格波动区间将会缩小,价格预计会在成本线年前夕,产业政策变化可能会导致工业硅价格短期有个比较大的波动,但维持的时间可能不会太长。

产业政策方面,2025年淘汰25000kva以下矿热炉依旧是悬着头上的剑,云南区域基本以12500KVA小型矿热炉为主,很多企业独自完成产能置换或者是新建资金实力有限,若云南区域严格执行,预计将会在短期内造成市场供应存在一定缺口,但随着北方产能释放,以及市场库存的支撑,实际影响周期也会缩短。总而言之,云南区域随着政府引进下游多晶硅、光伏产业,对当地市场工业硅需形成一定支撑,再接下来的几年里,企业也将会呈现逐步集中态势(参考内蒙古区域产能淘汰措施),小炉子淘汰不会一蹴而就,会是一个缓慢而悠长的过程,云南区域市场占比份额也会随着北方企业的崛起缓慢缩小。